7月23日,首席财经获悉,深圳市金照明科技股份有限公司(下称“金照明”)创业板IPO获深交所受理,第一创业证券担任保荐机构。

金照明是一家集规划、设计、实施及运维于一体的城市照明综合服务提供商, 主营业务包括照明统筹设计及建设、照明产品及信息平台定制与销售和照明设 计。公司以解决照明需求为立足点,致力于照明与文化艺术的融合及延展和智慧 照明终端的集成与运营,为城市打造具有独特魅力与文化内涵的光环境,促进城市夜经济的繁荣。

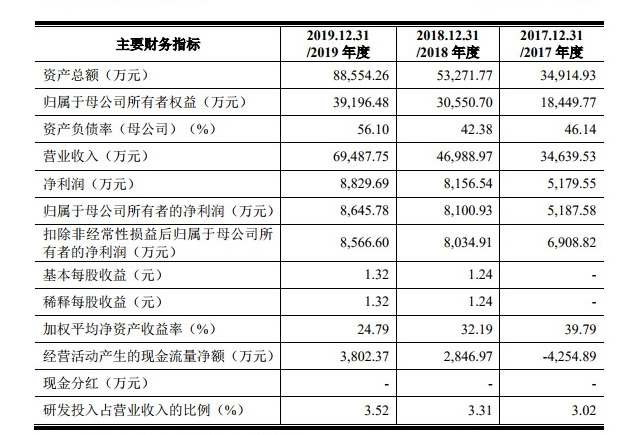

财务数据显示,2017年、2018年、2019年营收分别为3.46亿元、4.70亿元、6.95亿元;同期对应的净利润分别为0.52亿元、0.82亿元、0.88亿元。

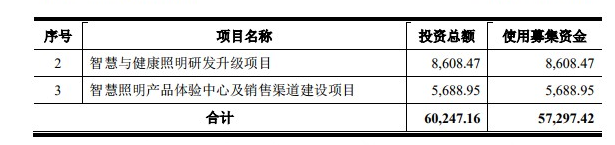

金照明称此次拟募资6.02亿元用于补充项目营运资金、智慧与健康照明研发升级项目、智慧与健康照明研发升级项目。

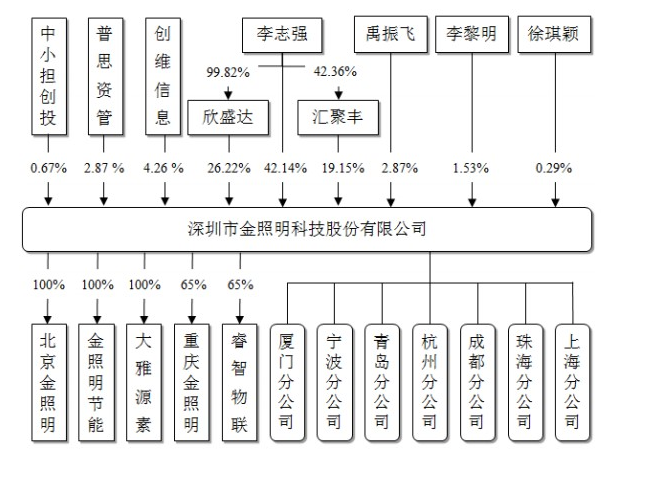

截至招股说明书签署日,公司控股股东、实际控制人为李志强。李志强直接持有公司 42.14%股份,通过欣盛达和汇聚丰控制公司 45.37%股份的表决权, 合计实际控制公司 87.51%股份的表决权。

金照明坦言公司存在以下风险:

(一)创新风险

中国国民经济的快速发展以及城市化发展进程的不断加快,城市照明需 求呈现多样化、个性化、智慧化的变化趋势,单纯的功能照明时代已成为过去式。 城市照明行业已逐渐发展成为集文化创意、科技创新、经济价值创造等多元素为 一体并与新技术、新产业、新业态和新模式深度融合的综合性行业。 公司致力于城市照明行业与文化艺术的融合及延展、城市智慧照明终端的集 成与运营。未来,如果公司的创意、创新产品无法获得市场认可或跟不上市场需 求的变化,则可能面临新旧产业融合失败、被竞争者替代等风险,进而可能导致 公司经营业绩出现下滑的风险。

(二)技术人才缺乏或流失的风险

公司自成立以来的稳定发展主要依赖于从设立之初至今一直伴随公司成长 的核心人才,以及后续引进的专业人才。拥有经验丰富的创意设计能力、技术创 新能力且艺术素养过硬的跨专业复合型人才队伍,是公司快速发展的基础。随着 业务规模不断扩张,公司对掌握创意设计、物联网、互联网及数据应用、光学、机电一体化、电子电器和工程施工管理等多个领域专业知识,并具有项目实施、 管理经验的复合型人才需求较为迫切。公司本次公开发行股票并上市后,经营规 模将进一步扩大,对技术人才的需求将进一步显现,虽然目前公司已经建立了市 场化的薪酬体系并形成了相对有效的激励和约束机制,但仍存在因行业内人才竞 争、激励机制不足等因素导致人才流失的风险,进而影响公司持续经营与发展能 力。

(三)客户集中导致的经营业绩波动风险

近年来,城市照明行业助推城市旅游消费,提升城市“夜游经济”规模,夜 景逐步成为更多城市的特色名片,城市夜景改造整体化、规模化的趋势愈加明显, 公司利用自身竞争优势设计并实施的大中型照明项目也逐渐增加,导致公司报告 期内前五大客户收入占比较高、变化较大。2017 年度、2018 年度和 2019 年度, 公司前五名客户收入金额合计分别为 25,166.43 万元、28,462.93 万元和 58,449.98万元,占当期营业收入的比例分别为 72.65%、60.57%和 84.12%。

报告期内,公司客户的构成情况与城市照明行业建设项目规模化、大型化趋 势相符,也是公司顺应行业发展的必然选择。若将来公司市场开发策略不符合市 场变化或市场开发不及预期,公司可能存在不能持续稳定的开拓新客户而导致公司业绩波动的风险。

(四)资金周转风险

公司主要从事城市照明业务,需要根据项目的进展情况,分阶段先期支付投标保证金、履约保证金、工程周转金等大量营运资金,与客户结算时,通常采用分期收款、延后收取质保金的模式,具有前期投入资金规模较大,回收周期较长等经营特点。随着公司业务规模的迅速扩张,在利润不断增长的同时,项目营运资金支出一直保持在相对较高的水平。

报告期内,公司业务不断增加,对资金的需求量也持续增加,营运资金不足 已渐渐成为制约业务规模进一步扩大的主要瓶颈。若公司未来经营活动产生的现 金流量持续不足或不能及时筹措到实施项目所需资金,将限制公司承接和实施项目的能力,进而对本公司业务发展造成一定不利影响

(五)应收账款占比较高导致的坏账损失风险

2017 年末、2018 年末及 2019 年末,公司应收账款账面价值分别为 16,970.61 万元、21,458.66 万元和 38,992.40 万元,占资产总额的比例分别为 48.61%、40.28% 和 44.03%。虽然符合公司所处行业经营模式特点,但应收账款在公司资产结构中占比仍然较高。

公司的主要客户为政府部门或其所属的基础设施投资建设主体以及商业开 发企业,客户的结算审批流程较长且一般为分期付款;同时,根据行业惯例,项 目完成后客户单位通常会保留工程合同金额一定比例的质保金,在质保期满后支付。随着公司业务规模的扩张,在利润不断增长的同时,应收账款余额一直保持 在相对较高的水平。

截至 2019 年末,公司 82.29%的应收账款余额账龄集中在 2 年以内,虽然公 司的主要客户分布在经济较为发达的地区,具有良好的信誉和支付能力,资金回 收的保障性较高,但随着公司经营规模的扩大,应收账款可能进一步增加,如果公司采取的收款措施不力或上述客户财务状况发生不利变化,将会使公司面临坏账损失的风险。

(六)存货余额较高且可能发生跌价损失的风险

2017 年末、2018 年末和 2019 年末,公司的存货余额分别为 2,842.48 万元、 10,227.10 万元和 22,928.03 万元,存货余额占资产总额的比例分别为 8.14%、19.20%和 25.89%。公司存货余额以建造合同形成的已完工未结算资产为主,随着公司报告期内承接的项目不断增加,存货余额持续增加。

报告期各期末,公司存货不存在遭受毁损或预计合同总收入低于预计合同总 成本等原因而需计提跌价准备的情形,故未计提存货跌价准备。若由于项目变更、工程结算拖延等情形导致客户不能按期办理结算,可能导致存货中的建造合同形 成的已完工未结算资产余额出现跌价损失的风险,从而对公司的经营业绩和财务 状况产生不利影响。