7月28日,首席财经获悉,广州至信药业股份有限公司(下称“至信药业”)创业板IPO获深交所受理,浙商证券担任保荐机构。

公司自成立以来,一直专注于中药饮片的研发、生产加工和销售,主要产 品为中药饮片,主要客户为中医院、综合性医院等医疗机构以及医药流通企 业。公司立足粤港澳大湾区,销售区域已逐步扩展至天津、贵州、广西、湖 南、甘肃等全国市场,同时开拓了越南等国外市场。公司销售模式以直供终端 为主,经销和零售为辅。

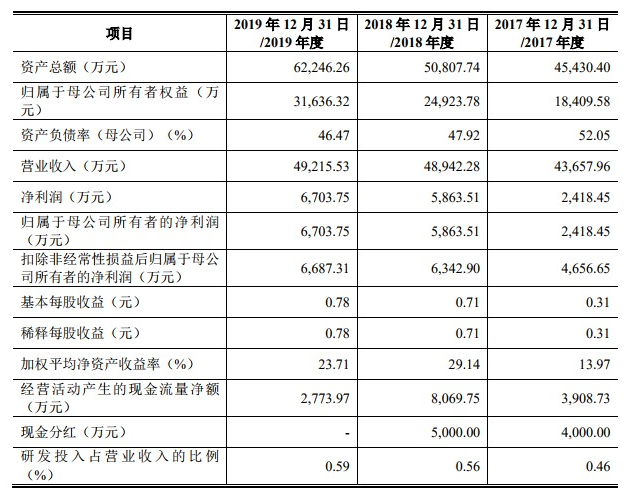

财务数据显示,2017年、2018年、2019年营收分别为4.37亿元、4.89亿元、4.92亿元;同期对应的净利润分别为0.24亿元、0.59亿元、0.67亿元。

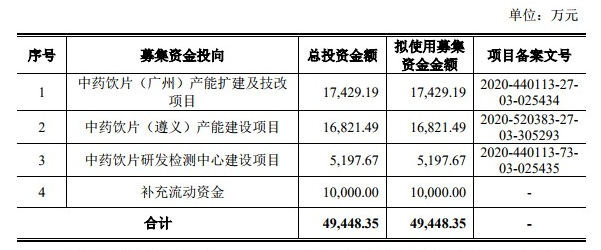

至信药业称本次拟募资4.94亿元用于中药饮片(广州)产能扩建及技改项目、中药饮片(遵义)产能建设项目、中药饮片研发检测中心建设项目、补充流动资金。

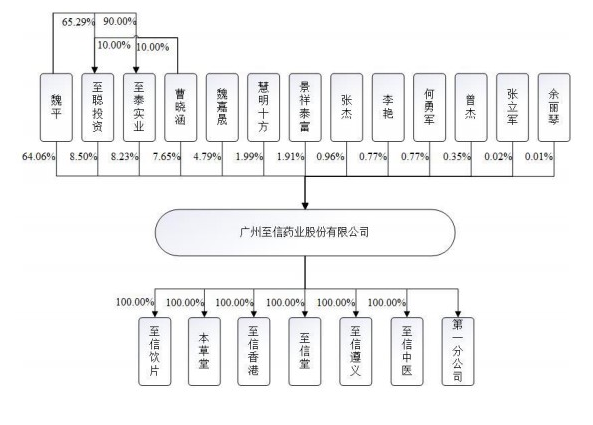

截至招股说明书签署日,魏平直接持有公司 54,974,770 股股份,直接持股比例为 64.06%,为公司控股股东。曹晓涵直接持有公司 6,564,616 股股份,直接持股比例为 7.65%。魏平和曹晓涵合计直接持有公司 61,539,386 股股份,合计直接持股比例为 71.71%;同时,魏平和曹晓涵合计直接持有至泰实业100%股权(至泰实业 持有公司 8.23%的股份)和至聪投资 75.29%的出资份额(至聪投资持有公司 8.50%的股份),从而合计间接控制公司股权比例为 16.73%;魏平和曹晓涵合计直接及间接控制公司股份的比例为 88.43%,系公司的实际控制人。公司控股股 东、实际控制人最近两年未发生变更。

至信药业坦言公司存在以下风险:

(一)销售区域集中的风险

报告期内,公司在华南地区的销售收入占公司主营业务收入的比例分别为 87.30%、85.47%和 86.48%。华南地区经济较为发达,居民收入水平较高,对中医药文化认可程度高,且健康及养生意识较强,因此中药饮片产品在该区域接受程度高,市场容量大。但未来若公司销售市场仍主要集中于华南地区,则随着该区域市场潜力达到上限,或者对产品需求出现重大变化,将对公司的经营业绩造成不利影响。

(二)市场竞争风险

公司所处中药饮片加工行业是一个高度开放的市场,已实现较高程度的市场化竞争。近几年,受到国家政策的扶持和行业市场规模的扩大,越来越多的资本进入该行业,将导致市场竞争加剧。为应对市场竞争,中药饮片加工企业 可能通过降价等手段来参与市场竞争,如果公司应对市场竞争的方式不当,将对公司的持续经营造成不利影响。

(三)应收账款坏账损失风险

报告期各期末,公司应收账款账面价值分别为 14,298.06 万元、15,492.81 万元和 15,864.21 万元,占当期营业收入的比例分别为 32.75%、31.66%和 32.23%,占总资产的比例分别为 31.47%、30.49%和 25.49%。报告期内,公司应收账款规模与营业收入同比增长,且占总资产的比例较高。 虽然公司客户信用和回款情况整体相对较好,且公司按照《企业会计准 则》的相关规定制定并执行了严格的坏账准备计提政策,但若客户经营状况或 资信情况出现恶化,可能出现推迟或无力支付款项的情形,公司将面临应收账款不能回收的风险,对公司经营业绩造成不利影响。

(四)存货跌价风险

报告期各期末,公司存货余额分别为 12,671.22 万元、15,634.90 万元和 14,799.66 万元,占当期营业成本的比例分别为 42.46%、47.36%和 45.39%,占总资产的比例分别为 27.89%、30.77%和 23.78%。报告期内,公司存货规模较大,且占总资产的比例较高。 公司库存原材料和库存商品主要为中药材及中药饮片,其价格存在一定波动。若未来中药材和中药饮片价格发生大幅下跌,将可能出现存货跌价损失,对公司经营业绩造成不利影响。

(五)规模快速扩张带来的管理风险

本次发行后,公司的资产规模、经营规模将大幅增加,而随着募集资金投 资项目建成达产,公司生产能力、营业收入也将大幅提升。公司规模的迅速扩张将在资源整合、产品研发、市场开拓、内部控制以及各部门的工作协调性、 连续性等方面对公司管理层提出更高要求,届时公司的组织架构和管理链条也 会随之扩展和延长。如果公司的管理水平不能适应公司规模扩张的需要,组织架构、管理制度未能及时调整和完善,公司将面临一定的管理风险。