7月22日,首席财经获悉,深圳民爆光电股份有限公司(下称“民爆光电”)创业板IPO获深交所受理,国信证券担任保荐机构。

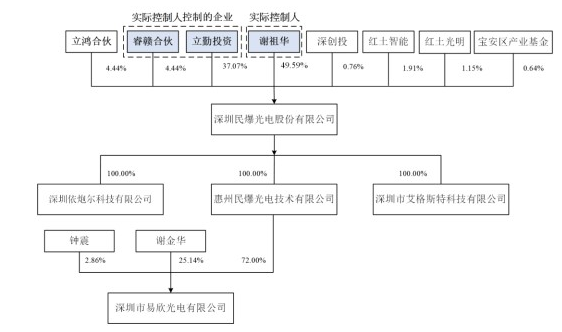

公司作为专业从事 LED 照明灯具产品的 ODM 生产商,依托成熟的产品设 计开发体系和小批量柔性化的生产制造模式,主要为境外中小区域品牌商和工程 商提供个性化、多样化的照明产品,解决客户对产品应用和功能的差异化需求。

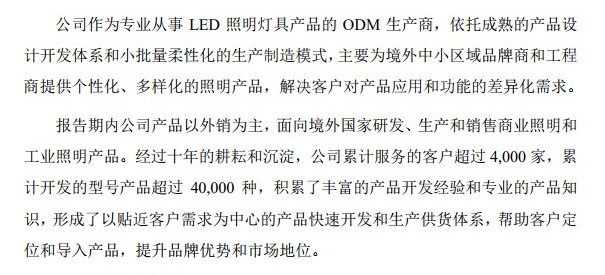

财务数据显示,2017年、2018年、2019年营收分别为7.86亿元、8.73亿元、10.82亿元;同期对应的净利润分别为1.43亿元、0.73亿元、2.10亿元。

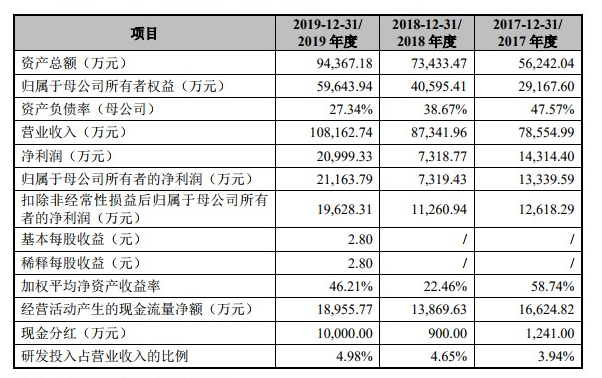

民爆光电称本次拟募资12.80亿元用于LED照明灯具自动化扩产项目、民爆光电研发中心建设项目、补充流动资金项目。

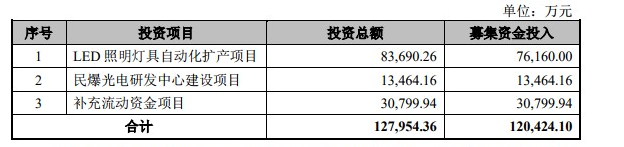

截至招股说明书签署日,直接持有公司 5%以上股份的主要股东为谢祖华 和立勤投资。公司控股股东、实际控制人为谢祖华,其直接持有公司 3,892.5031 万股股份,占本次发行前公司总股本的 49.59%,通过立勤投资、睿赣合伙分别 间接控制民爆光电 37.07%和 4.44%的股权,因此谢祖华合计控制发行前公司总股本的 91.10%。

民爆光电坦言公司存在以下风险:

(一)新冠肺炎疫情带来的业绩下滑风险

报告期内公司以外销为主,三年平均境外销售收入占比为 95.35%。由于 2020 年一季度新冠肺炎疫情在国内爆发,受国内疫情防控的影响,公司产品的生产不 饱和,产量出现下滑,导致 2020 年一季度公司的营业收入同比下降了约 10%。 自 2020 年 4 月以来,国内疫情得到了有效控制,照明产品的生产经营有序 恢复,但新冠肺炎疫情蔓延到国外,公司部分主要境外客户市场如欧洲、北美等 受影响较大,公司新承接的销售订单同比和环比均呈现下降趋势,将会对公司下 半年的经营业绩造成较大的影响。如果未来境外市场疫情无法得到有效控制,公 司的业绩将在一定期间内面临下滑的风险。

(二)毛利率下滑风险

公司主要为客户提供差异化、个性化的 ODM 照明灯具,受竞争产品的冲击 以及客户消费需求变化等因素影响,产品的毛利率面临逐步下滑的压力。报告期 内公司的主营业务毛利率分别为 37.03%、32.36%和 37.51%,维持在较高水平。 但未来如果公司不能持续为客户提供具有竞争力的新产品,满足其差异化的需求,公司产品的毛利率将面临下滑的风险。

(三)应收账款回收风险

报告期内,公司主要是通过中信保对境外客户进行背景及资信情况调查,公 司给予长期合作且资信情况良好的客户一定的销售信用期,并采取一定的销售保 护性措施:1、购买中信保的商业保险,对境外交易进行投保。2、公司在中信保 对客户设置的交易额度内与境外客户进行交易。

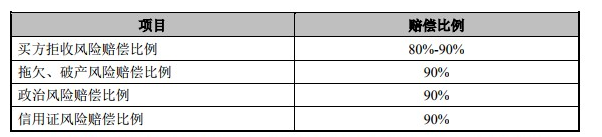

中信保对于客户违约的赔偿情况约定如下:

中信保对客户违约的不同情况约定了不同的赔偿比例,但都无法全额赔偿, 保险赔偿金额不能完全覆盖应收账款,因此一旦发生客户违约,公司将面临部分 应收账款无法收回的风险。

(四)市场竞争风险

随着全球经济的持续发展,用户的消费层次不断升级,对商业照明、工业照 明产品应用端的需求不断增加,服务于酒店、商场及其他大型公共设施等专业领 域的照明企业大量应运而生,同时随着商业照明、工业照明领域逐步向专业化发 展,传统照明企业也通过收购兼并等方式快速进入这一市场,加剧了市场竞争。境外市场的竞争格局也在发生变化,公司客户主要为中小型区域品牌商及工程 商,其面临的竞争压力在逐步加大。如果未来客户市场地位发生不利变化,或公 司在产品质量控制、交货周期、产品开发、供应价格等方面不能持续满足客户需 求,提升市场竞争力和客户满意度,随着产品竞争的不断加剧,公司将面临不利 的市场竞争地位。